EUR/USD: El mercado anticipa el recorte de tasas de la Reserva Federal

● Publicamos nuestro pronóstico global para el EUR/USD para el próximo año en la última semana de 2023. Ahora, pasando de las proyecciones a largo plazo, volvemos a nuestras revisiones semanales tradicionales, que han sido realizadas por el grupo analítico NordFX durante más de una década.

El principal acontecimiento de la semana pasada fueron sin duda los datos de inflación de Estados Unidos. Las cifras publicadas el jueves 11 de enero mostraron que el Índice de Precios al Consumidor (IPC) aumentó un 3,4% interanual, frente a una previsión de consenso del 3,2% y un valor anterior del 3,1%. Mensualmente, la inflación al consumidor también aumentó, registrando un 0,3% frente a una previsión del 0,2% y una cifra anterior del 0,1%. Por otro lado, el IPC subyacente, que excluye los precios volátiles de los alimentos y el petróleo, disminuyó al 3,9% desde un valor anterior del 4,0% (interanual).

● Recordemos que, con sus comentarios moderados en la conferencia de prensa de diciembre, el presidente de la Reserva Federal, Jerome Powell, creó la impresión de que ya no es el luchador acérrimo contra la inflación que parecía ser antes. Esto sugiere que las autoridades monetarias estadounidenses ahora responderán con mayor flexibilidad a los cambios en este indicador. En consecuencia, los datos mixtos del IPC convencieron aún más a los participantes del mercado de que la Fed comenzará a flexibilizar su política a finales del primer trimestre de 2024. Según CME Fedwatch, la probabilidad de un recorte de tipos de 25 puntos básicos en marzo aumentó al 68% desde el 61% anterior. a la publicación de las estadísticas. Mientras tanto, los estrategas del grupo bancario más grande de los Países Bajos, ING, esperan un debilitamiento significativo del dólar hacia finales del segundo trimestre: entonces es cuando anticipan que el EUR/USD comenzará su repunte hasta 1,1500. Hasta entonces, en su opinión, el mercado de divisas seguirá siendo bastante inestable.

● En cuanto a la eurozona, las estadísticas publicadas el lunes 8 de enero indicaron que la situación en el mercado de consumo es mala, pero no tan grave como se esperaba. Las ventas minoristas registraron un descenso del -1,1% interanual. Esta cifra, aunque superior al valor anterior del -0,8%, quedó significativamente por debajo de la previsión del -1,5%.

En este contexto, la declaración de Isabel Schnabel, miembro de la junta directiva del Banco Central Europeo (BCE), pareció bastante dura. Opinó que los indicadores de sentimiento económico en la eurozona probablemente hayan alcanzado su punto más bajo, mientras que el mercado laboral se mantiene estable. Schnabel tampoco descartó la posibilidad de un aterrizaje suave de la economía europea y un retorno al objetivo de inflación del 2,0% para finales de 2024. Según ella, esto aún es posible, pero requeriría que el BCE mantenga una alta tasa de interés. Este contraste entre la postura dura del megaregulador paneuropeo y los comentarios moderados de sus colegas extranjeros apoyó al euro, impidiendo que el EUR/USD cayera por debajo de 1,0900.

● Los datos sobre la inflación industrial en EE.UU., publicados al final de la semana laboral el viernes 12 de enero, también mostraron una caída en este indicador, pero no tuvo un impacto fuerte en las cotizaciones. El Índice de Precios al Productor (IPP) fue del 1,8% interanual (previsión 1,9%, valor anterior 2,0%), y el IPP mensual, al igual que en noviembre, registró un descenso del -0,1% (previsión +0,1%).

Tras la publicación de estos datos, el EUR/USD cerró la semana laboral en 1,0950.

Actualmente, las opiniones de los expertos sobre el futuro próximo del par no dan una dirección clara, ya que están divididas equitativamente: el 50% votó por el fortalecimiento del dólar y el 50% por el euro. Los indicadores de análisis técnico también parecen bastante neutrales. Entre los indicadores de tendencia en D1, el equilibrio de poder entre el rojo y el verde es del 50% al 50%. Entre los osciladores, el 25% se ha vuelto verde, otro 35% está en gris neutro y el 40% restante está en rojo, y una cuarta parte de ellos indica que el par está sobrevendido. El soporte más cercano para el par se encuentra en la zona 1,0890-1,0925, seguido de 1,0865, 1,0725-1,0740, 1,0620-1,0640, 1,0500-1,0515, 1,0450. Los alcistas encontrarán resistencia en las áreas 1,0985-1,1015, 1,1185-1,1140, 1,1230-1,1275, 1,1350 y 1,1475.

● La próxima semana, los eventos económicos notables incluyen la publicación de los datos del Índice de Precios al Consumidor (IPC) de Alemania el martes 16 de enero y de la Eurozona el miércoles 17 de enero. Además, el miércoles se publicarán estadísticas sobre el estado del mercado minorista de EE. UU. . El jueves 18 de enero se darán a conocer las cifras habituales de solicitudes iniciales de desempleo en Estados Unidos. El mismo día conoceremos el valor de la Encuesta de perspectivas de las empresas manufactureras de la Reserva Federal de Filadelfia y el viernes se publicará el Índice de sentimiento del consumidor de la Universidad de Michigan. Además, los comerciantes deben tener en cuenta que el lunes 15 de enero es un día festivo en los EE. UU., ya que el país celebra el Día de Martin Luther King Jr.

GBP/USD: La libra conserva potencial de crecimiento

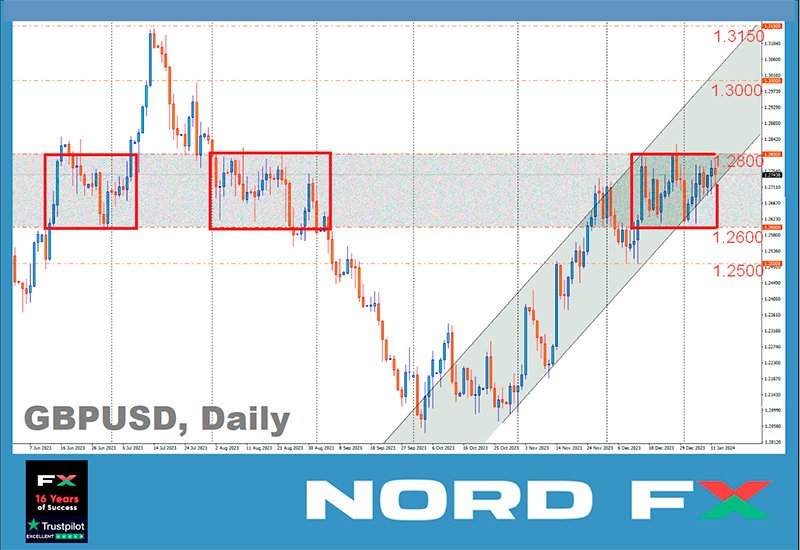

● Antes de las vacaciones de Año Nuevo, el GBP/USD alcanzó su nivel más alto desde agosto de 2023, alcanzando 1,2827. Luego cayó más de 200 puntos hasta la línea inferior del canal ascendente y, rebotando en empezó a subir de nuevo. En el momento de redactar este pronóstico, es difícil decir con seguridad que la libra ha vuelto a una firme tendencia alcista. La dinámica de las últimas cuatro semanas puede interpretarse como una tendencia lateral. En agosto se observó un patrón similar, específicamente en la zona 1,2600-1,2800. En aquel entonces, fue simplemente un respiro temporal antes de que la caída de la pareja continuara con renovado vigor. Es posible que ahora estemos asistiendo a un escenario similar, pero con signo positivo en lugar de negativo. Si este es el caso, podríamos ver al GBP/USD en la zona 1,3000-1,3150 durante el primer trimestre.

● La semana pasada, la moneda británica se vio impulsada por los datos sobre la inflación en Estados Unidos y las previsiones sobre un giro moderado por parte de la Reserva Federal. La Oficina de Estadísticas Nacionales del Reino Unido (ONS) también apoyó a la libra, informando el viernes 12 de enero de que el PIB del país en noviembre creció un 0,3% intermensual, frente a una previsión del 0,2% y una disminución del -0,3%. registrado en octubre. Además, el volumen de producción manufacturera aumentó un 0,4% intermensual en noviembre (previsión 0,3%, valor anterior: una caída del -1,2%). Al mismo tiempo, el índice británico FTSE 100 subió un 0,8%, lo que refleja el optimismo del mercado y el apetito por el riesgo de sus participantes.

● El GBP/USD concluyó la semana en 1,2753. Según los economistas de Scotiabank, para que la libra mantenga su impulso alcista, necesita superar con confianza la resistencia en la zona 1,2800-1,2820. "Sin embargo", escriben, "la ausencia de un avance en el área de 1,2800 puede comenzar a cansar [a los participantes del mercado], y las acciones de los precios durante el último mes todavía se perfilan como potencialmente bajistas".

A pesar de que la libra conserva potencial de crecimiento a medio plazo, las previsiones de los expertos para los próximos días se inclinan hacia el dólar. El 60% de ellos votó por una caída del par, el 25% por su subida y el 15% prefirió permanecer neutral. A diferencia de los especialistas, los indicadores favorecen casi unánimemente a la moneda británica: entre los osciladores de D1, el 90% están del lado de la libra (con un 10% neutral), y entre los indicadores de tendencia, el 100% apuntan hacia arriba. Si el par se mueve hacia el sur, encontrará niveles y zonas de soporte en 1,2720, 1,2650, 1,2600-1,2610, 1,2500-1,2515, 1,2450, 1,2330, 1,2210, 1,2070-1,2085. En caso de un aumento, encontrará resistencia en los niveles 1,2785-1,2820, 1,2940, 1,3000 y 1,3140-1,3150.

● Para la próxima semana, entre las fechas destacadas se incluye el martes 16 de enero, cuando se publicará una importante cantidad de datos sobre el mercado laboral del Reino Unido. Los datos del índice de precios al consumidor (IPC) se publicarán el miércoles 17 de enero y las cifras de ventas minoristas en el Reino Unido estarán disponibles el viernes 19 de enero.

USD/JPY: El IPC de EE.UU. supera al IPC de Japón

● El Banco de Japón (BoJ) está considerando reducir su pronóstico de inflación para el año fiscal 2024 a alrededor del rango medio del 2% en su próximo informe trimestral, que se publicará el 23 de enero. Esta noticia fue reportada por la agencia Jiji. citando a Reuters, el jueves 11 de enero. Los salarios reales de Japón cayeron un 3,0%. Con una fuerte desaceleración en el crecimiento de los salarios, el Índice de Precios al Consumidor (IPC) de Tokio estuvo por debajo de las previsiones, cayendo del 2,7% al 2,4%. Al interpretar estos datos, los analistas han comenzado a especular que el Banco de Japón podría retrasar el endurecimiento de su política monetaria ultralaxa. Siguiendo esta lógica, se recomendó a los operadores abrir posiciones largas en el par USD/JPY.

Sin embargo, después de alcanzar un máximo de 146,41 el 11 de enero, el par se revirtió y comenzó a caer: la disminución de la inflación estadounidense resultó ser mucho más significativa para los participantes del mercado que la disminución de la inflación japonesa. El hecho de que el tipo de interés del yen se mantenga en un nivel negativo del -0,1% no es tan crucial. Lo más importante es que el tipo del dólar pronto podría caer un 0,25%.

● Mathias Cormann, Secretario General de la Organización para la Cooperación y el Desarrollo Económico (OCDE), afirmó recientemente que "el Banco de Japón tiene oportunidades para considerar más a fondo el nivel de endurecimiento de su política monetaria". Sin embargo, ya hemos oído muchas declaraciones y opiniones vagas. En nuestra opinión, es mucho más interesante presentar el análisis técnico de la situación actual realizado por los economistas del banco francés Société Générale.

"Escriben que el USD/JPY se recuperó bruscamente después de formar un mínimo intermedio alrededor de 140,20 a finales del mes pasado. Ha vuelto a la media móvil de 200 días (200-DMA) y se acercó al mínimo de octubre de 146,60-147,40, que actúa como zona de resistencia intermedia. Después de un intento fallido de romper el promedio móvil de 50 días en el nivel de 146,41 el jueves 11 de enero, el par está retrocediendo, lo que indica el inicio de un retroceso inicial. "Será interesante ver si el par puede mantener el 200-DMA alrededor de 143,40. Un fracaso significaría el riesgo de otra caída hacia 140,20-139,60. Es necesaria una ruptura por encima de 146,60-147,40 para confirmar la continuación de rebote [hacia arriba]", creen en Société Générale.

● El USD/JPY finalizó la semana pasada en 144,90. (Curiosamente, la dinámica actual se alinea completamente con el análisis de olas que discutimos en nuestra revisión anterior). A corto plazo, el 40% de los expertos prevé un mayor fortalecimiento del yen, otro 40% está a favor del dólar y el 20% mantiene una posición neutral. En cuanto a los indicadores de tendencia en D1, el 60% apunta al norte, mientras que el 40% restante mira al sur. Entre los osciladores, el 70% son de color verde (con un 15% en la zona de sobrecompra), el 15% son rojos y el 15% restante son grises neutros. El nivel de soporte más cercano está en la zona de 143,75-144,05, seguido de 142,20, 141,50, 140,25-140,60, 138,75-139,05, 137,25-137,50 y 136,00. Los niveles de resistencia se encuentran en 145,30, 146,00, 146,90, 147,50, 148,40, 149,80-150,00, 150,80 y 151,70-151,90.

● No se esperan acontecimientos significativos relacionados con la economía japonesa durante la próxima semana.

CRIPTOMONEDAS: Ha llegado el día X. ¿Que sigue?

● Lo que muchos han hablado y soñado durante mucho tiempo finalmente se ha hecho realidad. Como se esperaba, el 10 de enero, la Comisión de Bolsa y Valores de EE. UU. (SEC) aprobó un lote de 11 solicitudes de compañías de inversión para lanzar fondos cotizados en bolsa (ETF) al contado basados en Bitcoin. Como resultado, los ETF de Grayscale, así como de Bitwise y Hashdex, fueron admitidos en la bolsa de valores NYSE Arca. Los fondos BlackRock y Valkyrie se lanzan en el Nasdaq. CBOE albergará ETF de VanEck, Wisdom Tree, Fidelity, Franklin Templeton, así como fondos conjuntos de ARK Invest/21 Shares e Invesco/Galaxy.

Contrariamente a lo esperado, inmediatamente después de la aprobación, el tipo de cambio BTC/USD subió sólo a $47,652 en lugar de un aumento jubiloso. La razón de una reacción tan tibia es que el mercado ya había descontado este evento. Además, el día anterior, los piratas informáticos violaron la cuenta de la SEC en la red social X (antes Twitter) y publicaron un tweet falso sobre la aprobación de los tan esperados BTC-ETF. El mercado reaccionó entonces a esta afirmación falsa con un aumento de la principal criptomoneda hasta la marca de los 48.000 dólares. Después de la refutación, el precio volvió a bajar y el 10 de enero simplemente repitió lo sucedido el día anterior.

● Es importante señalar que la SEC no quedó particularmente satisfecha con su decisión de aprobar las solicitudes. La primera solicitud para un ETF al contado fue presentada en 2013 por los hermanos Winklevoss (Cameron y Tyler Winklevoss) y fue rechazada en 2017. Han pasado aproximadamente seis años desde entonces, pero la aversión del regulador hacia las criptomonedas persistió y se concedió la aprobación actual. algo de mala gana y bajo presión. Según un comunicado de prensa del presidente de la agencia, Gary Gensler, la decisión de la Comisión se basó en un fallo del tribunal de apelaciones en la demanda de Grayscale sobre la transformación de un fondo fiduciario en un ETF al contado. El tribunal falló a favor de Grayscale y afirmó que la SEC "no pudo justificar adecuadamente los motivos de su negativa". Después de esto, ya no tenía sentido retrasar la aprobación de productos similares.

Sin embargo, el 10 de enero Gensler no se contuvo en su valoración negativa. "A pesar de la aprobación de los BTC-ETF al contado", señaló en el comunicado de prensa, "no respaldamos el bitcoin. Los inversores deberían considerar los numerosos riesgos asociados con el bitcoin y los productos cuyo valor está vinculado a la criptomoneda. El bitcoin es principalmente un producto especulativo, activo volátil que también se utiliza para actividades ilegales, incluido ransomware, lavado de dinero, evasión de sanciones y financiación del terrorismo. Hoy, aprobamos la cotización y negociación de ciertas acciones de bitcoin al contado de ETP, pero no aprobamos Bitcoin", concluyó el Jefe de la SEC, dejando en claro que la batalla con los activos digitales está lejos de terminar.

● Al analizar la perspectiva a corto plazo, muchos analistas no anticiparon un repunte significativo y señalaron 48.500 dólares como nivel de resistencia clave. Y demostraron tener razón: después de que BTC/USD superara este nivel el 11 de septiembre, se produjo un fenómeno de "vender las noticias": un cierre masivo de órdenes de compra y toma de ganancias. En consecuencia, el precio retrocedió bruscamente. Según Coinglass, la suma total de liquidaciones para todas las posiciones en criptomonedas fue de aproximadamente 209 millones de dólares.

En cuanto al impacto a largo plazo del lanzamiento de ETF de bitcoin al contado, se necesita tiempo para una evaluación completa. Se necesita aproximadamente una semana para que los fondos comiencen a operar en las bolsas, y los datos sobre el volumen de inversión se esperan para mediados de febrero. Si comparamos con los ETF de otros productos, en los últimos dos años se han invertido en ellos aproximadamente 1,2 billones de dólares. Siete años después del lanzamiento en 2004 de los ETF de oro físico, el precio de este metal se cuadruplicó y ahora se mantienen más de 100 mil millones de dólares en ETF de oro.

En cuanto al oro digital, los analistas del banco Standard Chartered consideran que la aprobación de los ETF de bitcoin es un momento crucial para la aceptación del activo. "Es probable que Bitcoin experimente un crecimiento similar al de los productos cotizados en bolsa vinculados al oro", escriben. "Pero se espera que esto materializarse en un período más corto: no en siete u ocho años, como fue el caso del oro, sino dentro de uno o dos años, considerando la rápida evolución del mercado de criptomonedas". El banco pronostica que el precio de bitcoin podría alcanzar los 200.000 dólares a finales de 2025. Standard Chartered estima que para finales de 2024, los fondos cotizados en bolsa podrían contener entre 437.000 BTC y 1,32 millones de BTC, lo que equivale a una entrada de mercado de entre 50.000 y 100.000 millones de dólares, creando un importante impulso de precios para la principal criptomoneda.

El inversor de riesgo Chamath Palihapitiya también expresa un sentimiento comparable. Cree que 2024 podría convertirse en un año histórico para bitcoin. El multimillonario destacó que es probable que la aprobación de numerosos ETF negociados en bolsa al contado "revolucione BTC", lo que podría conducir a su adopción generalizada. Palihapitiya señaló que, en tal escenario, para fines de 2024, bitcoin podría convertirse en un elemento básico en el lenguaje financiero tradicional.

● Según datos de CoinDesk, la correlación de 40 días entre el oro digital y el índice tecnológico Nasdaq 100 ha caído a cero. En los últimos cuatro años, esta correlación de precios ha sido positiva, variando de moderada (0,15) a fuerte (0,8), alcanzando su punto máximo durante el mercado bajista de 2022. Ahora, bitcoin se ha "desacoplado" completamente del Nasdaq. Este restablecimiento de la correlación puede significar el potencial de bitcoin como una herramienta de diversificación atractiva para las carteras de inversión, mejorando así su valor.

El macroestratega Henrik Zeberg también anticipa un mercado alcista fenomenal en 2024. Espera que la dinámica de los activos digitales este año, impulsada por la entrada de nuevos actores, sea "parabólica". "[Bitcoin] va a ser absolutamente explosivo: se disparará verticalmente. Creo que alcanzaremos al menos 115.000 dólares. Ésa es mi previsión más conservadora. El nivel de 150.000 dólares también es factible, y veo potencial para 250.000 dólares", el economista noto.

Zeberg añadió que los primeros cuatro meses de 2024 podrían ser "increíblemente impresionantes" para el mercado de las criptomonedas, gracias a la entrada de inversores institucionales y tradicionales tras la aprobación de los ETF de bitcoin al contado. Aquellos que se perdieron el primer o segundo ciclo alcista ahora dirán: "Oh, me perdí las dos primeras veces, pero estaré en ésta". Sin embargo, cree que los mercados tradicionales se enfrentan a "la peor caída desde 1929", cuando comenzó la Gran Depresión en Estados Unidos.

El renombrado analista conocido como PlanB cree que el precio del bitcoin pronto podría alcanzar entre 100.000 y 1 millón de dólares. Explica que no espera una caída del precio de BTC, ya que su nivel de adopción actualmente es sólo del 2-3%. Según la curva S logística del desarrollo organizacional y la ley de Metcalfe, no se debe esperar una disminución en la rentabilidad de los activos mientras el nivel de adopción sea inferior al 50%. Por lo tanto, opina el analista, "la principal criptomoneda está lista para un crecimiento exponencial durante un par de años más".

● De hecho, junto a los optimistas, hay muchos que pronostican una tendencia a la baja. Discutimos algunos de estos puntos de vista hace dos semanas en una revisión especial titulada "Previsión 2024: Bitcoin ayer, mañana y pasado". Actualmente, cabe destacar la reciente declaración del presentador de televisión y fundador del fondo de cobertura Cramer & Co., Jim Cramer. Afirmó que bitcoin ha alcanzado su punto máximo y no se debe esperar un mayor crecimiento. Esta declaración se hizo cuando Bitcoin superó la marca de los 47.000 dólares. Al observar el desempeño de Bitcoin del 11 al 12 de enero, surge la pregunta: "¿Podría Jim Cramer tener razón?"

En la tarde del 12 de enero, cuando se escribió esta reseña, BTC/USD estaba experimentando una caída significativa, cotizando alrededor de $43,000. La capitalización de mercado total del mercado de criptomonedas es de 1,70 billones de dólares, frente a los 1,67 billones de dólares de hace una semana. El índice Bitcoin Fear & Greed durante la semana ha disminuido de 72 a 71 puntos y permanece en la zona de codicia.

● Contrariamente al desempeño de bitcoin, la altcoin líder mostró un crecimiento mucho más impresionante la semana pasada. A partir de un nivel de $2,334 el 10 de enero, ETH/USD alcanzó un máximo semanal de $2,711 el 12 de enero, mostrando un aumento del 16%. Curiosamente, este aumento se produjo después de la declaración del presidente de la SEC que enfatizó que la decisión positiva del regulador se refería exclusivamente a los productos negociados en bolsa basados en bitcoin. Gary Gensler aclaró que esta decisión "de ninguna manera indica la disposición a aprobar estándares de cotización para criptoactivos que son valores". Vale la pena señalar que el regulador todavía considera sólo a Bitcoin como una mercancía, mientras que considera "la abrumadora mayoría de los criptoactivos como contratos de inversión (es decir, valores)". Por lo tanto, la esperanza de la inminente llegada de ETF al contado con Ethereum y otras altcoins es infundada.

Sin embargo, en este contexto bastante sombrío, ETH se disparó repentinamente. La reacción del mercado es realmente inescrutable. Sin embargo, hacia el final del viernes 12 de enero, Ethereum siguió a Bitcoin en una desaceleración, dando la bienvenida al sábado en la zona de $ 2,500.

Grupo analítico NordFX

Aviso: Estos materiales no son recomendaciones de inversión ni pautas para trabajar en los mercados financieros y están destinados únicamente a fines informativos. Operar en los mercados financieros es riesgoso y puede resultar en una pérdida total de los fondos depositados.

Volver Volver