6 de mayo 2023

EUR/USD: El mercado está en una encrucijada

- Todo sucedió como se suponía que debía suceder. El Comité Federal de Mercado Abierto (FOMC, por sus siglas en inglés) de la Reserva Federal de EE. UU. elevó la tasa de los fondos federales en 25 puntos básicos (pb) hasta el 5,25% durante su reunión del 2 y 3 de mayo. De igual forma, el Banco Central Europeo hizo lo mismo el 4 de mayo. aumentando el tipo de interés del euro en los mismos 25 pb hasta el 3,75%. Este aumento se había tenido en cuenta durante mucho tiempo en las cotizaciones del mercado. De mucho mayor interés fueron las declaraciones y ruedas de prensa de los líderes de ambos bancos centrales.

La atención al discurso del presidente de la Reserva Federal, Jerome Powell, se vio acentuada por el hecho de que la crisis bancaria había escalado a principios de semana. Las acciones de First Republic Bank se desplomaron tras los malos informes financieros, arrastrando a la baja las acciones de muchos otros bancos. El sector bancario estadounidense había caído más de un 10% desde el comienzo de la semana. Esta situación daba motivos para esperar que la Fed pasara finalmente de una política restrictiva (QT) a una más acomodaticia (QE), ya que las altas tasas de interés habían sido la causa de la crisis bancaria.

Las declaraciones hechas por el presidente de la Fed fueron característicamente vagas. Si bien reconoció algunos problemas, Jerome Powell no insistió en mantener las tasas de interés máximas hasta fines de 2023. También indicó que, aunque no se ha tomado la decisión de hacer una pausa en el actual ciclo de ajuste monetario, no se descarta que la tasa sea ya acercándose a sus niveles máximos.

Como resultado, el mercado de derivados decidió que la tasa sería 90 puntos básicos más baja para fin de año de lo que es ahora. Según estos pronósticos, el índice DXY Dollar y los rendimientos del Tesoro bajaron, mientras que el EUR/USD subió. Sin embargo, su crecimiento fue relativamente moderado, en torno a los 100 puntos. No logró superar el nivel de 1.1100 y, después de la reunión del BCE del 5 de mayo, incluso retrocedió.

Las estadísticas publicadas el martes 2 de mayo mostraron que las ventas minoristas en Alemania cayeron de -7,1 % a -0,6 % (pronóstico -6,1 %) y la inflación (IPC) en la Eurozona en su conjunto aumentó de 6,9 % a 7,0 %. según datos preliminares. En este contexto, el Banco Central Europeo, al igual que la Fed, manifestó su preocupación por el efecto retardado del endurecimiento de la política monetaria, que podría generar nuevos problemas en la economía. En consecuencia, el ritmo de endurecimiento monetario debe reducirse.

Aunque el BCE anunció que, a partir de julio, las ventas de activos del balance aumentarían de 15 000 millones de euros a 25 000 millones de euros al mes, los inversores no se mostraron impresionados. El mercado de corto plazo reaccionó ante la posibilidad de liquidación de QT en la Eurozona bajando la previsión de tipos de depósitos del 3,9% al 3,6% a finales de año. Esta vez, los rendimientos de los bonos alemanes y del euro cayeron juntos.

Como resultado, EUR/USD volvió al centro del canal lateral de 1.0940-1.1090, en el que se había estado moviendo durante dos semanas consecutivas. (De hecho, si excluye los picos, el canal parece aún más estrecho: 1,0965-1,1065).

Los datos del mercado laboral de EE. UU. llegaron el primer viernes del mes, 5 de mayo, y brindaron un breve soporte al dólar. El número de nuevos puestos de trabajo creados fuera del sector agrícola estadounidense (NFP) ascendió a 253K, superando significativamente tanto el valor anterior (165K) como el pronóstico (180K). La situación del desempleo también mejoró, con una caída de la tasa del 3,5% al 3,4%, en lugar del aumento esperado al 3,6%.

Como resultado, el EUR/USD finalizó el período de cinco días en el nivel de 1,1018. Al momento de escribir esta revisión, en la tarde del 5 de mayo, las opiniones de los analistas se dividen de la siguiente manera: el 60% de ellos espera que el dólar se debilite y el par suba, el 30% anticipa su fortalecimiento y el 10% restante tiene adoptado una postura neutral. En cuanto al análisis técnico, entre los osciladores en el gráfico D1, el 60 % son verdes (con un 10 % de señalización de sobrecompra), mientras que el 40 % restante son grises neutros; entre los indicadores de tendencia, el 90% son verdes y solo el 10% son rojos. El soporte más cercano para el par se encuentra alrededor de 1,0985-1,1000, seguido de 1,0925-1,0955, 1,0865-1,0885, 1,0740-1,0760, 1,0675-1,0710, 1,0620 y 1,0490-1,0530. Los alcistas encontrarían resistencia alrededor de 1.1050-1.1070, luego 1.1109-1.1110, 1.1230, 1.1280 y 1.1355-1.1390.

En cuanto a los eventos de la próxima semana, es probable que el miércoles 10 de mayo sea el día más importante. Los datos de inflación (IPC) de Alemania y EE. UU. se publicarán en ese momento. El Índice de Sentimiento del Consumidor de Michigan preliminar, que se publicará el viernes 12 de mayo, complementará el panorama económico.

GBP/USD: Pronóstico de la libra mayormente positivo

- Al pronosticar el período de los últimos cinco días, la mayoría de los expertos (75%) se habían puesto del lado de la moneda estadounidense. De hecho, al comienzo de la semana, el dólar recuperó 130 puntos de la libra. Sin embargo, entonces el Chartered Institute of Procurement and Supply (CIPS) del Reino Unido comenzó a publicar las cifras del PMI, lo que indicaba un aumento en la actividad comercial en el país. Con un valor anterior a 52,2 y una previsión de 53,9, el PMI compuesto en realidad creció a 54,9 puntos. El PMI del sector servicios del Reino Unido mostró un aumento aún más convincente: de 52,9 a 55,9 (pronóstico de 54,9).

La libra recibió apoyo adicional del otro lado del Océano Atlántico. La crisis bancaria en los EE. UU. y las vagas declaraciones del presidente de la Reserva Federal permitieron que el GBP/USD subiera a la marca de 1.2652. No se había disparado tan alto desde principios de junio de 2022. En cuanto a la nota final de la semana pasada, sonó ligeramente más baja, en el nivel de 1.2631.

El lunes 8 de mayo será festivo en Reino Unido. Sin embargo, después nos espera toda una avalancha de acontecimientos relacionados con la economía del país. Los datos preliminares sobre la producción manufacturera y el PIB general del Reino Unido se darán a conocer el jueves. Además, el mismo día se realizará una reunión del Banco de Inglaterra (BoE). La mayoría de los expertos cree que el ciclo de subida de tipos de interés de la libra aún no ha llegado a su fin y se elevará del 4,25% al 4,50%. Después de la reunión del BoE, seguirá una conferencia de prensa, encabezada por su gobernador, Andrew Bailey. En cuanto al final de la semana laboral, conoceremos los datos revisados sobre la producción manufacturera y el PIB del país el viernes 12 de mayo.

Por el momento, muchos expertos anticipan un mayor fortalecimiento de la moneda británica y un crecimiento del GBP/USD. Aquí hay algunas citas.

"Parece que la creencia de que los bancos europeos, incluidos los británicos, están mejor regulados que los bancos de EE. UU. brinda cierta protección a las monedas europeas", escriben los economistas de Internationale Nederlanden Groep (ING). "Esto también ayuda a respaldar las expectativas (con las que no estamos de acuerdo) de que el Banco de Inglaterra podría subir las tasas dos o tres veces más este año. Según nuestras últimas estimaciones, es posible que el Banco de Inglaterra no contrarreste estas expectativas la próxima semana, lo que llevará a la libra esterlina a retener sus logros recientes". Los economistas de ING creen que el par GBP/USD podría subir a 1.2650-1.2750.

Los especialistas de Scotiabank creen que la presión alcista seguirá desarrollándose hacia 1.2700-1.2800, aunque no descartan que este crecimiento pueda ser muy lento. En su opinión, el soporte está en la zona 1.2475-1.2525.

Credit Suisse también ve el "potencial de un aumento final hacia el objetivo principal en 1.2668-1.2758: el máximo de mayo de 2022 y la corrección del 61,8% de la caída de 2021/2022". “Aquí esperamos que se forme un tope importante”, dicen los especialistas. Credit Suisse también advierte que si la libra se debilita, el soporte de 1.2344 debería mantenerse. Sin embargo, si se rompe, se amenaza con un retroceso más profundo hacia el soporte 55-DMA y 1.2190-1.2255.

Los estrategas de HSBC, uno de los conglomerados financieros más grandes del mundo, se unen al sentimiento positivo de sus colegas. "En la actualidad, la libra esterlina se beneficia tanto de una mejora en el apetito por el riesgo de los inversores como de un repunte cíclico", afirma HSBC. "Creemos que el impulso cíclico positivo continuará apoyando a la libra esterlina en los próximos meses. [...] Sin embargo, en medio del debilitamiento de la dinámica crediticia y el impacto positivo menguante de la desinflación, es posible que la tasa GBP/USD no pueda moverse mucho más allá del nivel 1.3000".

En cuanto a la mediana de las previsiones, actualmente el 50 % de los expertos está del lado de la libra, el 10 % del lado del dólar y el 40 % permanece neutral. Entre los indicadores de tendencia en D1, el 100% está a favor del verde (alcista), y los osciladores muestran un cuadro similar, aunque un tercio de ellos se encuentran en zona de sobrecompra. Los niveles de soporte y las zonas para el par son 1.2575-1.2610, 1.2510, 1.2450-1.2480, 1.2390-1.2400, 1.2330, 1.2275, 1.2200, 1.2145, 1.2075-1.2085, 1.2000-1.202 5, 1.1960, 1.1900-1.1920 y 1.1800-1.1840. Si el par se mueve hacia el norte, enfrentará resistencia en los niveles 1.2650, 1.2695-1.2700, 1.2820 y 1.2940.

USD/JPY: el yen encuentra apoyo en los EE. UU.

- En su última reunión, el Banco de Japón (BoJ) mantuvo su tasa de interés negativa en -0.1% (La última vez que cambió fue el 29 de enero de 2016, cuando la rebajó en 20 puntos básicos). Recordemos que durante la conferencia de prensa posterior a esta reunión del 28 de abril, el nuevo titular del Banco Central, Kazuo Ueda, afirmó que “seguiremos flexibilizando la política monetaria sin dudarlo si es necesario”. Parece que no queda mucho espacio para la relajación, pero tal vez el -0,1% actual no sea el límite.

El resultado de las palabras del director del BoJ se puede ver en el gráfico: en tan solo unas pocas horas, el USD/JPY se disparó de 133,30 a 136,55, lo que debilitó al yen en 325 puntos. El crecimiento continuó durante la semana pasada: el par registró un máximo local en 137.77 el martes 2 de mayo. Luego de eso, el yen, actuando como un refugio seguro, fue respaldado por la crisis bancaria en los EE. UU. Las declaraciones de Jerome Powell terminaron el "trabajo" de fortalecer al yen, lo que finalmente provocó que el par cayera 428 puntos a 133,49.

El viernes 5 de mayo, los sólidos datos del mercado laboral de EE. UU. permitieron que la divisa estadounidense recuperara parte de sus pérdidas, y el USD/JPY terminó la semana laboral en 134,83.

La próxima reunión del BoJ tendrá lugar recién el 16 de junio. Hasta entonces, el USD /JPY probablemente dependerá principalmente del dólar. En cuanto a las perspectivas a corto plazo del par, las opiniones de los analistas se distribuyen de la siguiente manera. Por el momento, solo el 25% de los expertos vota por su mayor crecimiento, el mismo número apunta en la dirección opuesta. La mayoría (50%) simplemente se encoge de hombros, lo que confirma que los inversores se encuentran actualmente en una encrucijada y están esperando señales que puedan mover el mercado en una dirección u otra.

Los indicadores en D1 también están en duda. Entre los osciladores, el 50% apunta al norte, el 25% ha tomado una posición neutral y el 25% restante indica al sur (con un tercio de ellos en la zona de sobreventa). La relación de fuerzas para los indicadores de tendencia es del 60% al 40% a favor de los verdes. El nivel de soporte más cercano se encuentra en el área 134.35, seguido de niveles y zonas en 133.60, 132.80-133.00, 132.00, 131.25, 130.50-130.60, 129.65, 128.00-128.15 y 127.20. Los niveles y zonas de resistencia están en 135,15, 135,95-136,25, 137,50-137,75 y 139,05, 140,60.

El informe de la reunión de abril del Comité de Política Monetaria del Banco de Japón se publicará el lunes 8 de mayo. No se espera ninguna otra información económica importante relacionada con la economía japonesa durante la próxima semana.

CRIPTOMONEDAS: ¿Cuándo despertará Bitcoin?

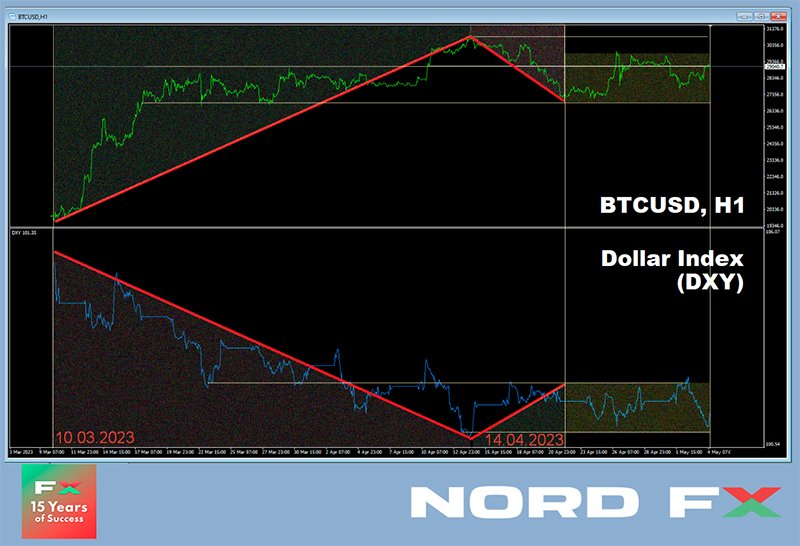

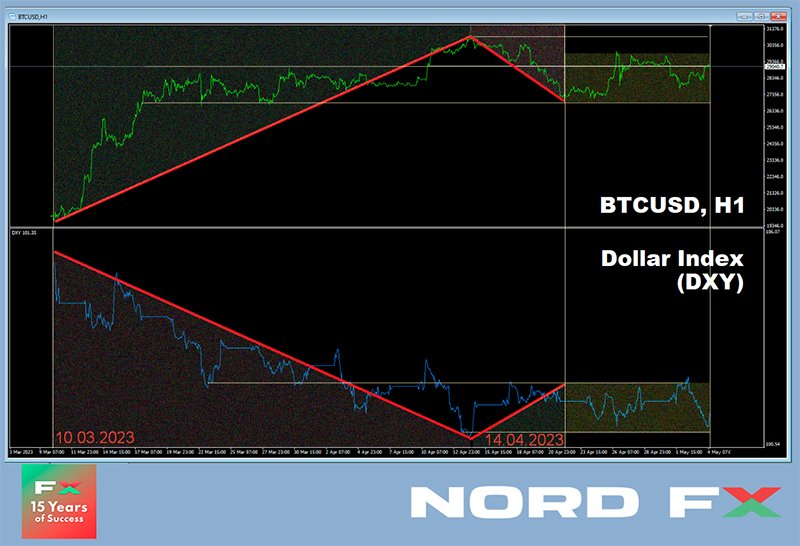

- Por supuesto, el precio de bitcoin está influenciado por muchos factores específicos. Estos incluyen acciones regulatorias relacionadas con la industria, la quiebra de intercambios de criptomonedas y bancos, y declaraciones hechas por personas influyentes que dan forma a la opinión de la comunidad de criptomonedas. Todos estos factores juegan un papel. Sin embargo, uno de los factores más importantes que afectan a BTC/USD es la segunda mitad: el dólar estadounidense. Cuanto mejor se desempeñe la moneda principal del mundo, peor será para la criptomoneda líder, y viceversa. Esta correlación inversa es claramente visible cuando se comparan los gráficos de bitcoin y el índice del dólar estadounidense (DXY).

En marzo, la anticipación de la decisión de la tasa de interés de la Reserva Federal bloqueó a DXY y BTC/USD en un canal lateral. El aumento de 25 puntos básicos coincidió totalmente con el pronóstico y ya estaba incluido en las cotizaciones del mercado, por lo que la reacción tranquila del DXY a este movimiento fue bastante lógica. Bitcoin también reaccionó con calma a este paso, permaneciendo en el rango de $26,500-30,000.

El fondo actual permanece neutro. Los "toros" están conservando su energía. Además de la decisión predecible de la Fed sobre la tasa de interés clave, su renuencia a comprar está influenciada por la falta general de apetito de los inversores por los activos de riesgo. Los datos macroeconómicos débiles de China juegan un papel importante aquí.

Otro factor que ejerce presión sobre bitcoin es la obtención de beneficios por parte de algunos titulares, que siguió al impresionante crecimiento de la moneda en el primer trimestre de este año. La mayoría de ellos eran especuladores a corto plazo, que representaban más del 60% del beneficio total realizado.

En cuanto a las "ballenas", habiendo liquidado parte de sus tenencias, han entrado en hibernación o han vuelto a una acumulación insignificante, impulsadas por la crisis bancaria. Recuerde que BTC/USD cayó a $26 933 el 24 de abril. Los participantes del mercado ya estaban preparados para ver a Bitcoin aún más bajo, en el nivel de soporte de $26 500, rompiendo lo que abriría el camino a $25 000. Sin embargo, la moneda se disparó inesperadamente a $ 30,020 el 26 de abril. El motivo del aumento fue la cuarta quiebra de un banco estadounidense, esta vez el First Republic Bank.

Según los expertos del banco británico Standard Chartered, bitcoin aprovechó su condición de "refugio seguro de marca" para el ahorro a principios de 2023, y la situación actual indica el final del "criptoinvierno". Geoff Kendrick, el jefe de investigación de divisas del banco, cree que Bitcoin podría crecer $20,000 si EE. UU. incumple sus deudas. En una entrevista con Business Insider, afirmó que esto podría suceder en julio de 2023 si el Congreso no acepta elevar el límite de la deuda a un nuevo nivel. Sin embargo, el especialista calificó tal incumplimiento como un evento "improbable", aunque con "consecuencias masivas".

Kendrick cree que bitcoin no crecerá linealmente. Lo más probable es que, después del incumplimiento, su precio caiga en $ 5,000 en los primeros días o semanas, y luego aumente considerablemente en $ 25,000. En cuanto a ethereum, que, según el analista, cotiza como acciones, es más probable que caiga en caso de incumplimiento. Kendrick considera que la estrategia comercial óptima es abrir una posición larga en bitcoin y una posición corta en ethereum. Recuerde que anteriormente, Standard Chartered declaró que la primera criptomoneda podría crecer a $ 100,000 para fines de 2024. Las principales razones citadas fueron la crisis bancaria, la reducción a la mitad y la flexibilización de la política monetaria de la Reserva Federal de EE. UU.

El inversionista Ray Dalio está de acuerdo en que la primera criptomoneda es una buena protección contra la inflación. Admitió que posee bitcoins, pero aún prefiere el oro. Según el multimillonario, bitcoin no puede ser una alternativa completa al metal precioso. "No entiendo por qué la gente se inclina más por el bitcoin que por el oro", escribió. "El oro es el tercer mayor activo de reserva para a nivel internacional. Primero dólares, luego euros, oro y yenes japoneses". En opinión de Dalio, el metal precioso es "atemporal y universal". Bitcoin, por otro lado, requiere mucha atención de los inversores debido a su volatilidad. "Hay que estar preparado por su caída significativa, alrededor del 80% más o menos", advirtió el multimillonario.

Jenny Johnson, directora ejecutiva de la empresa de inversión Franklin Templeton, criticó a bitcoin como la mayor distracción de la innovación real, la tecnología blockchain. Ella cree que bitcoin nunca se convertirá en una moneda global porque el gobierno de los EE. UU. no lo permitirá. Johnson advirtió que la criptoindustria debería prepararse para normas regulatorias más estrictas.

La senadora Cynthia Lummis sugiere que el presidente Joe Biden firme una ley que establezca pautas básicas para la criptoindustria en los próximos 12 meses. Mientras tanto, el Consejo de Asesores Económicos de la Casa Blanca ha propuesto un impuesto del 30% a los mineros para evitar que dañen el medio ambiente, lo que se espera que sea otra forma en que las autoridades presionen a la industria que muchos funcionarios consideran una amenaza.

Los próximos cambios regulatorios, junto con las guerras y las catástrofes, son solo algunos de los muchos factores que la Inteligencia Artificial actualmente no puede tener en cuenta. Por lo tanto, confiar en las predicciones de ChatGPT al desarrollar estrategias comerciales sería, por decirlo suavemente, imprudente. Sin embargo, siguen siendo de interés. Según la declaración del director comercial de Coinbase, Conor Grogan, "ChatGPT claramente simpatiza con BTC, mientras que es mucho más escéptico hacia las altcoins". Por lo tanto, según el pronóstico de AI, existe un 15% de posibilidades de que BTC pierda el 99,9% de su valor para 2035 y se vuelva obsoleto. En el caso de ethereum, las posibilidades de tal escenario son del 20%, con LTC - 35% y con DOGE - 45%.

Anteriormente, ChatGPT declaró que el precio de Bitcoin podría alcanzar la marca de $150 000 ya en 2024, después de lo cual crecerá en promedio $25 000 por año y alcanzará la marca de $300 000 para 2030.

A diferencia de ChatGPT, el comerciante conocido como Bluntz posee inteligencia humana, no artificial. Fue esta inteligencia la que le permitió predecir correctamente el fondo del mercado bajista de BTC en 2018. Ahora, sin embargo, cree que es poco probable que la criptomoneda líder se establezca de manera sostenible por encima de los $30 000 en un futuro previsible. Esta opinión se basa en el hecho de que BTC ya ha superado una tendencia alcista de cinco ondas en el gráfico diario. Según los cálculos de Bluntz, bitcoin se encuentra actualmente en medio de una formación ABC correctiva, lo que podría conducir a una caída de alrededor de $ 25,000. Después de eso, el comerciante cree que la moneda subirá a $32 000, y esto sucederá en la segunda mitad de 2023.

Al momento de escribir esta revisión, en la tarde del viernes 5 de mayo, el BTC/USD cotiza a $29 450. La capitalización de mercado total del criptomercado es de $1,219 billones ($1,204 billones hace una semana). El índice Crypto Fear & Greed disminuyó de 64 a 61 puntos en los últimos siete días, y permanece en la zona Greed.

El Índice de Dominancia de Bitcoin (la participación de la primera criptomoneda en la capitalización de mercado total del mercado de criptomonedas) se encuentra actualmente en 46,9%. Según el legendario comerciante, analista y CEO de Factor LLC, Peter Brandt, este indicador se está preparando para un gran avance después de una consolidación de dos años en forma de un gran rectángulo. Mientras la tendencia se encuentre dentro de un "rango límite", la salida del mismo será crucial para el activo, explicó el experto. En los últimos cinco años, la participación de BTC cayó al 32,4 % en 2018 y aumentó al 71,9 % en 2021. Es probable que el indicador supere la marca del 50 % para comenzar un movimiento alcista. "Creo que Bitcoin enterrará a todos los impostores. Al final, solo habrá un rey de la colina", escribió Peter Brandt.

Grupo analítico NordFX

Aviso: estos materiales no son recomendaciones de inversión ni pautas para trabajar en los mercados financieros y están destinados únicamente a fines informativos. Operar en los mercados financieros es riesgoso y puede resultar en una pérdida total de los fondos depositados.