15 de julio 2023

EUR/USD: La caída de la inflación ha aplastado al dólar

- Entonces, podemos felicitar (o, por el contrario, molestar) a todos con el inicio de un proceso global de desdolarización. Como informa Bloomberg, después de que la tasa de inflación en los EE. UU. se acercara al 3,0 %, que no está muy lejos del objetivo de la Reserva Federal del 2,0 %, parece que se acerca un punto de inflexión para la economía estadounidense.

La semana pasada, el dólar enfrentó la presión más significativa de las estadísticas macroeconómicas nacionales en más de un año. El Índice de Precios al Consumidor (IPC) publicado el miércoles 12 de julio mostró un aumento de 0,2% en junio, por debajo del 0,3% previsto. El indicador anual pasó de 4,0% a 3,0%, alcanzando el nivel más bajo desde marzo de 2021. La inflación subyacente también cayó de 5,3% en mayo a 4,8% en junio, frente a una previsión de 5,0%.

En el contexto de una desaceleración constante de la inflación, los participantes del mercado comenzaron a incluir en las cotizaciones tanto el rechazo de la segunda subida de tipos de la Reserva Federal como un cambio inminente en la política monetaria. Según los datos de CME Group FedWatch, la probabilidad de que el regulador vuelva a subir la tasa después de un alza de 25 puntos básicos en julio ha caído del 33% al 20%. Como resultado, la mayoría de los instrumentos financieros han hecho un ataque exitoso al dólar. Mientras tanto, el mercado ignoró por completo las declaraciones de Neel Kashkari, presidente del Banco de la Reserva Federal de Minneapolis, su colega del Banco de la Reserva Federal de Richmond, Thomas Barkin, y el miembro de la Junta de la Reserva Federal, Christopher Waller, de que la inflación aún está por encima del nivel objetivo y, por lo tanto, la Reserva Federal está dispuesto a seguir endureciendo su política (QT).

La historia de la caída del dólar no terminó ahí. El EUR/USD continuó su repunte después de que la Oficina de Estadísticas Laborales de EE. UU. informara el jueves 13 de julio que el índice de precios al productor (IPP) había crecido solo un 0,1 % en términos anuales en junio (la previsión era del 0,4 %, el valor de mayo era del 0,9 %). ). Como resultado, el índice del dólar DXY rompió el nivel de soporte de 100,00 y cayó a los valores de abril de 2022, y el EUR/USD alcanzó su nivel más alto desde febrero de 2022, marcando un máximo de 1,1244.

Muchos participantes del mercado decidieron que los mejores tiempos para la divisa estadounidense han terminado. La economía estadounidense se desacelerará, la inflación alcanzará los valores objetivo y la Reserva Federal iniciará una campaña para suavizar su política monetaria. Como resultado, la segunda mitad de 2023 y 2024 se convertirá en un período de fortalecimiento de otras monedas frente al dólar. El resultado de tales expectativas fue la caída del índice Spot USD a un mínimo de 15 meses, y los fondos de cobertura se dedicaron exclusivamente a vender la moneda estadounidense por primera vez desde marzo.

Después de una semana aplastante para el dólar, el EUR/USD terminó en 1,1228. En cuanto a las perspectivas a corto plazo, en el momento de escribir este resumen, la noche del 14 de julio, el 30 % de los analistas votaron a favor de un mayor crecimiento del par, el 55 % a favor de su declive y el 15 % restante adoptó una postura neutral. Entre los indicadores de tendencia y osciladores en D1, el 100% está del lado de los verdes, aunque un tercio de los osciladores señalan que el par está sobrecomprado.

El soporte más cercano para el par se encuentra alrededor de 1.1200, luego en 1.1170, 1.1090-1.1110, 1.1045, 1.0995-1.1010 y 1.0895-1.0925. Los alcistas encontrarán resistencia alrededor de 1.1245, 1.1290-1.1310, 1.1355, 1.1475 y 1.1715.

El período de bloqueo previo a la próxima reunión del Comité Federal de Mercado Abierto (FOMC), que está programada para el 26 de julio, comenzará el 15 de julio. Por lo tanto, no vale la pena esperar declaraciones de los funcionarios de la Reserva Federal en la próxima semana. Las cotizaciones solo se verán influenciadas por los datos macroeconómicos que lleguen al mercado. El martes 18 de julio se publicarán los datos de las ventas minoristas en EE. UU. El miércoles 19 de julio conoceremos qué está pasando con la inflación (IPC) en la Eurozona. Luego, el jueves 20 de julio, llegarán los datos sobre el desempleo, la actividad manufacturera y el mercado inmobiliario en los Estados Unidos.

GBP/USD: El potencial de crecimiento permanece

- A fines de junio, especulamos que el GBP/USD podría cubrir la distancia restante hasta 1.3000 en solo unas pocas semanas o incluso días. Y teníamos razón. En la coyuntura actual, la libra esterlina no desaprovechó una oportunidad de crecimiento: el pico de la semana se registró en la altura de los 1.3141, que corresponde a los niveles de finales de marzo - principios de abril de 2022. La nota final de la período de cinco días sonó en la marca de 1,3092.

Además del debilitamiento del dólar, otro impulsor del crecimiento de la libra fue el informe semestral sobre la evaluación del sistema financiero del Reino Unido. Demostró la resiliencia de la economía nacional en el contexto de un ciclo prolongado de aumento de la tasa de interés de referencia. A diferencia de varios bancos estadounidenses, los principales bancos del Reino Unido mantienen una alta capitalización y sus ganancias están creciendo. Esto sugiere que pueden soportar varias subidas de tipos más este año. Se espera que en su próxima reunión del 3 de agosto, el Banco de Inglaterra (BoE) suba la tasa en otros 50 puntos base (bps) a 5.50%. Y lo hará independientemente de los posibles problemas económicos, ya que la lucha contra la subida de precios es más importante. La inflación al consumidor (IPC) en el país en mayo fue del 8,7 % (a modo de comparación, en el mismo período en Alemania fue del 6,1 %, en Francia del 4,5 %, en Japón del 3,2 % y en EE. UU. del 4,0 % en mayo y del 3,0 % en Junio).

El mercado laboral del Reino Unido también está impulsando la inflación al alza. Incluso a pesar del aumento en la tasa de interés, el último informe notó una aceleración en el crecimiento de los salarios a 6.9% YoY. Excluyendo las turbulencias durante la pandemia de Covid-19, este es el ritmo más rápido desde 2001. Y aunque el desempleo está aumentando junto con los salarios, su nivel actual del 4,0% sigue siendo históricamente bajo. Sí, en agosto del año pasado fue más bajo: 3,5%, pero ¿qué es un crecimiento de solo 0,5% en casi un año? ¡No es nada! (O casi nada).

En general, en el futuro previsible, no existen obstáculos importantes que impidan que el Banco de Inglaterra continúe endureciendo la política monetaria. Por lo tanto, la perspectiva de nuevas subidas de tipos seguirá llenando las velas de la moneda británica con viento de cola. Y, según varios analistas, el GBP/USD, después de haber superado la resistencia de 1.3000, ahora puede apuntar a un asalto al nivel de 1.3500.

Sin embargo, esto no significa que tal crecimiento vaya a ocurrir ahora mismo. "En cierto sentido, la libra ya ha experimentado una sobrevaluación en el contexto de un Banco de Inglaterra agresivo y es poco probable que muestre resultados sólidos frente a la fase bajista actual del dólar. Sin embargo, los operadores apuntarán ahora a 1.3300 en GBP/USD suponiendo que puede cerrar la semana por encima de 1.3000", creen los estrategas del grupo bancario más grande de los Países Bajos, ING.

La posibilidad de la consolidación de la libra en la próxima semana también es sugerida por Scotiabank de Canadá, sin descartar retrocesos a 1.2900-1.3000 y un mayor crecimiento a la zona de 1.3300. El sentimiento alcista también está respaldado por el United Overseas Bank de Singapur. Sus economistas creen que "el fuerte impulso de crecimiento sugiere que es poco probable que GBP/USD retroceda. Por el contrario, es más probable que continúe moviéndose hacia el límite superior del promedio móvil exponencial semanal. Este nivel de resistencia clave se encuentra actualmente en 1.3335 ."

Cuando se trata del pronóstico promedio para el futuro cercano, en este momento solo el 25% de los expertos se han pronunciado a favor de un mayor crecimiento del par. La posición opuesta la tomó el 50%, el 25% restante mantuvo la neutralidad. En cuanto al análisis técnico, el 100% de los indicadores de tendencia y osciladores apuntan al alza, aunque una cuarta parte de estos últimos se encuentran en zona de sobrecompra. Si el par se mueve hacia el sur, encontrará niveles y zonas de soporte: 1.3050-1.3060, luego 1.2980-1.3000, 1.2940, 1.2850-1.2875, 1.2740-1.2755, 1.2675-1.2695, 1.2570, 1.2435-1.2450, 1.2300-1.2330. En caso de que el par suba, encontrará resistencia en los niveles 1.3125-1.3140, 1.3185-1.3210, 1.3300-1.3335, 1.3425, 1.3605.

Los eventos de la próxima semana a destacar en el calendario son el miércoles 19 de julio, cuando se conocerá el valor de un indicador de inflación tan importante como el Índice de Precios al Consumidor (IPC) del Reino Unido. Hacia el final de la semana laboral, el viernes 21 de julio, también se publicarán los datos de las ventas minoristas en el país. Estas cifras pueden tener un impacto significativo en el tipo de cambio, ya que brindan información sobre el gasto de los consumidores y la actividad económica general, que son factores clave en las decisiones del Banco de Inglaterra sobre las tasas de interés.

USD/JPY: El yen complació a los inversores una vez más

- Por segunda semana consecutiva, los inversores en yenes han sido recompensados por su paciencia. USD/JPY continuó su descenso de la Luna a la Tierra, marcando un mínimo local en 137.23. Así, desde el 30 de junio, en apenas dos semanas, la divisa japonesa ha ganado más de 780 puntos frente al dólar estadounidense.

En comparación con otras monedas incluidas en la canasta DXY, el yen parece ser el principal beneficiario. El principal as bajo la manga de esta moneda de refugio seguro son los temores de los inversores sobre una recesión en los EE. UU. y la reducción de los diferenciales de rendimiento de los bonos del gobierno de los EE. UU. La correlación entre los bonos del Tesoro y el USD/JPY no es un secreto para nadie. Si cae el rendimiento de las letras del Tesoro de EE. UU., el yen muestra un crecimiento frente al dólar. La semana pasada, tras la publicación de los datos del IPC, el rendimiento de los papeles estadounidenses a 10 años cayó del 3,95 % al 3,85 %, y el de los papeles a 2 años, del 4,85 % al 4,70 %.

La especulación de que el Banco de Japón (BoJ) podría finalmente ajustar su política monetaria ultralaxa hacia el endurecimiento en los próximos meses también sigue favoreciendo al yen. Estamos hablando de especulaciones aquí, ya que el gobierno del país o los líderes del BoJ no han dado señales claras sobre este asunto.

Recordemos que en la Société Générale francesa, se espera que el rendimiento de los bonos estadounidenses a 5 años caiga a 2,66% dentro de un año, lo que permitirá que el USD/JPY rompa por debajo de 130,00. Si, al mismo tiempo, el rendimiento de los bonos del gobierno japonés (JGB) se mantiene en su actual nivel de entrada, el par podría incluso caer a 125.00. Los economistas de Danske Bank pronostican una tasa USD/JPY por debajo de 130,00 dentro de un horizonte de 6 a 12 meses. Los estrategas de BNP Paribas hacen pronósticos similares: apuntan a un nivel de 130,00 para finales de este año y 123,00 para finales de 2024. En este contexto, muchos fondos de cobertura han comenzado a vender dólares y comprar yenes de forma activa.

La semana pasada, el USD/JPY finalizó en 138,75 luego de una corrección hacia el norte. A partir de esta revisión, el 45% de los analistas cree que el par reanudará el crecimiento en los próximos días. Solo el 15% apoya una mayor caída y el 40% mantiene una postura de esperar y ver. Los indicadores D1 son los siguientes: el 100% de los osciladores están coloreados en rojo, pero el 10% de la señal está sobrevendido. El equilibrio entre verde y rojo entre los indicadores de tendencia es de 35% a 60%. El nivel de soporte más cercano está en la zona 138,05-138,30, seguido de 137,25-137,50, 135,95, 133,75-134,15, 132,80-133,00, 131,25, 130,60, 129,70, 128,10 y 127,20. La resistencia más cercana es 1.3895-1.3905, luego 139.85, 140.45-140.60, 141.40-141.60, 142.20, 143.75-144.00, 145.15-145.30, 146.85-147.15, 148.85 y finalmente la Máximo de octubre de 2022 de 151,95.

No se espera información económica significativa relacionada con la economía japonesa en la próxima semana. Sin embargo, los comerciantes pueden querer tener en cuenta que el lunes 17 de julio es feriado en Japón: el país celebra el Día de la Marina.

CRIPTOMONEDAS: Karl Marx y $120,000 por BTC

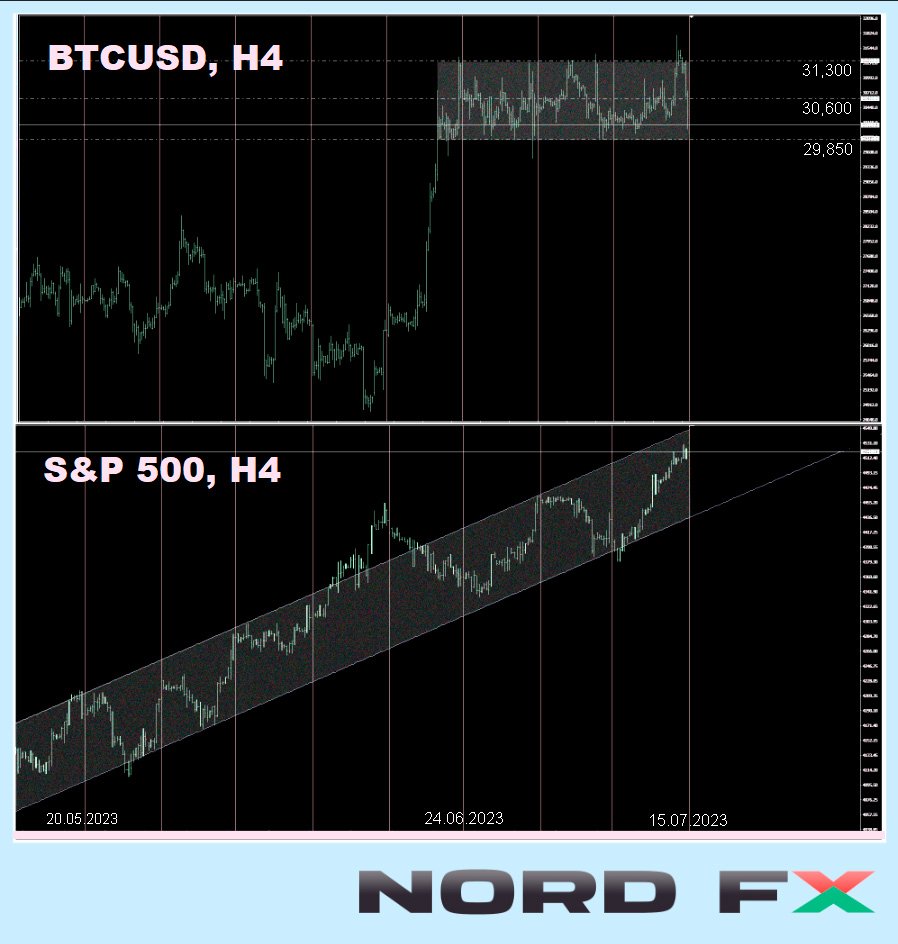

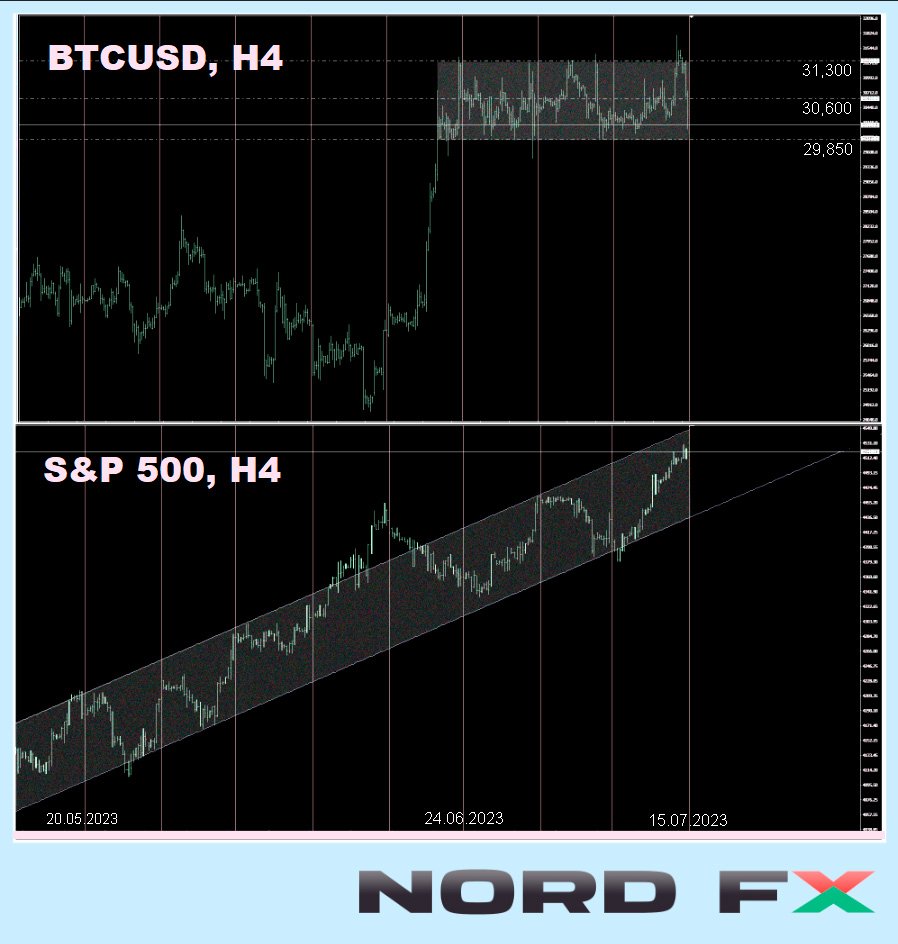

- Después de la publicación de impresionantes datos de inflación al consumidor en los EE. UU. la semana pasada, los mercados confiaron en el inminente abandono de la restricción monetaria por parte de la Fed y un giro hacia la reducción de la tasa de referencia. El dólar respondió a esto con una fuerte caída e instrumentos financieros riesgosos, con crecimiento. Los índices bursátiles S&P500, Dow Jones y Nasdaq Composite subieron, pero no Bitcoin. El par BTC/USD continuó moviéndose lateralmente a lo largo del Pivot Point de $30,600, atrapado en un rango estrecho. Parece como si se hubiera olvidado por completo de su correlación directa con las acciones y su correlación inversa con el dólar. El jueves 13 de julio, después del lanzamiento del PPI estadounidense, bitcoin todavía intentó abrirse paso hacia el norte, pero sin éxito: al día siguiente volvió dentro de los límites del canal lateral.

¿Por qué pasó esto? ¿Qué impidió que el oro digital se disparara junto con el mercado de valores? No parece haber ninguna razón súper seria para esto. Aunque los analistas señalan tres factores que pesan sobre el criptomercado.

El primero de ellos es la baja rentabilidad de la minería. Debido a la creciente complejidad computacional, se mantiene cerca de un mínimo histórico. Además, viene acompañado del temor a una posible nueva bajada de precios. Esto está empujando a los mineros a vender no solo monedas recién extraídas (alrededor de 900 BTC por día), sino también reservas acumuladas. Según los datos de Bitcoinmagazine, los mineros han transferido un volumen récord de monedas a los intercambios en los últimos seis años.

Además de los mineros, el Gobierno de EE. UU. está contribuyendo al aumento de la oferta. En solo un día, el 12 de julio, transfirió $ 300 millones en monedas a intercambios de cifrado. Y este es el segundo factor negativo. Finalmente, el tercero es el intercambio Mt.Gox en quiebra, que debe pagar a los clientes todo lo que queda en sus cuentas para fines de octubre. Esto equivale a aproximadamente 135 900 BTC, por un total aproximado de 4800 millones de dólares. Los pagos se realizarán en criptomonedas, que luego estarán disponibles en el mercado para su venta e intercambio por fiat.

Por supuesto, todo esto no suma positividad, aumentando la oferta pero no la demanda. Sin embargo, considerando que el volumen comercial promedio de bitcoin supera los $ 12 mil millones diarios, las cifras mencionadas no parecen tan apocalípticas. En nuestra opinión, la razón principal de la tendencia lateral actual es un equilibrio entre aspectos positivos y negativos. Los aspectos positivos son las aplicaciones para lanzar Btc-ETF al contado de gigantes como BlackRock, Invesco, Fidelity y otros. Los aspectos negativos son la creciente presión regulatoria sobre el criptomercado por parte de la Comisión de Bolsa y Valores de EE. UU. (SEC).

Cabe señalar que la SEC ha rechazado previamente todas las solicitudes de BTC-ETF al contado y actualmente no está dispuesta a darles luz verde. Por lo tanto, la lucha por estos fondos podría prolongarse durante muchos meses. Por ejemplo, no se espera una decisión final sobre la solicitud de BlackRock hasta mediados del tercer trimestre de 2023 como mínimo, y no más tarde de mediados de marzo de 2024, solo un mes antes de la próxima reducción a la mitad de BTC. La reducción a la mitad podría ser el desencadenante no solo del crecimiento posterior, sino también del precedente de BTC.

Según los economistas de Standard Chartered Bank, el precio de bitcoin puede superar los $ 50,000 este año y podría llegar a $ 120,000 a fines del próximo año. En opinión del analista bancario Geoff Kendrick, a medida que suba el precio, los mineros volverán a una estrategia de acumulación. Como ya se mencionó, actualmente están vendiendo todo lo que extraen. Sin embargo, cuando bitcoin cotiza a $ 50,000, sus ventas disminuirán desde 900 monedas actuales a 180-270 por día. Tal disminución en la oferta debería conducir a un mayor crecimiento en el valor del activo. En general, todo está en línea con la teoría económica de la oferta y la demanda de Karl Marx.

Además de los mineros, también se espera que los inversores institucionales muestren interés en acumular bitcoins, en previsión no solo del lanzamiento de BTC-ETF al contado y la reducción a la mitad, sino también de un cambio en la política monetaria de la Reserva Federal y un debilitamiento de la dólar. Como dijo recientemente el CEO de Grayscale Investments, Michael Sonnenshein, ha quedado claro que la primera criptomoneda ya no es una "moda pasajera". "Las noticias recientes [...] subrayan la resiliencia de esta clase de activos en un sentido más amplio, y muchos inversores ven [el oro digital] como una oportunidad de inversión única".

El analista y comerciante Michael Pizzino también cree que el dólar está listo para depreciarse significativamente. Sin embargo, no contempla un escenario apocalíptico de colapso de la principal moneda del mundo, ya que la dinámica de su tipo de cambio es más lenta que la de otras clases de activos financieros. Sin embargo, Pizzino predice una tendencia a la baja constante en USD en el período previsible y una redistribución de fondos a favor de los activos digitales. El gráfico macrográfico sugiere su tendencia alcista y, dada la correlación entre USD y BTC, una caída en el primero podría contribuir a un aumento en el valor del segundo, seguido de un crecimiento en otros criptoactivos importantes.

Robert Kiyosaki, autor del famoso libro "Padre rico, padre pobre", afirma que para 2024, bitcoin alcanzará la marca de $120,000. El economista basa su pronóstico en que los países BRICS (Brasil, Rusia, India, China y Sudáfrica) pronto pasarán al patrón oro y emitirán su propia criptomoneda respaldada por oro. Esto podría socavar el dominio del dólar estadounidense en la economía mundial y provocar su devaluación. También advierte que muchas instituciones financieras tradicionales pueden quebrar en un futuro próximo debido a sus decisiones imprudentes y la corrupción. En este sentido, Kiyosaki recomienda proteger tu dinero de la inflación comprando oro físico y bitcoin.

Una cifra similar, solo que no al principio, sino a fines de 2024, fue nombrada por el jefe de investigación del servicio criptofinanciero Matrixport, Markus Thielen. Dijo en una entrevista con CoinDesk que las cotizaciones de la primera criptomoneda podrían superar la marca de $125,000 para fines del próximo año. "El 22 de junio, Bitcoin alcanzó un nuevo máximo anual. Esta señal históricamente indicaba el fin de los mercados bajistas y el comienzo de los mercados alcistas", explicó.

Según Thielen, el precio de bitcoin puede dispararse un 123 % en 12 meses y un 310 % en un año y medio. Con tal crecimiento, el activo ascenderá a $65.539 y $125.731, respectivamente. El pronóstico del experto se basa en la rentabilidad promedio de señales similares en el pasado: en agosto de 2012, diciembre de 2015, mayo de 2019 y agosto de 2020. (Thielen ignora intencionalmente el primer caso con un crecimiento de 5,285% en 18 meses, calificándolo de "épico " y "desproporcionado".).

En cuanto a un pronóstico a más corto plazo, Michael Van De Poppe, fundador de la empresa de riesgo Eight, cree que Bitcoin se está preparando para dar un salto a $41,000. El popular analista basa su opinión en el crecimiento reciente de la tasa de la primera criptomoneda y los niveles de Fibonacci. Según él, "el máximo anual anterior de BTC se superó en abril. Y ahora estamos viendo máximos cada vez más altos a medida que los comerciantes acumulan un impulso y posiciones alcistas". "Para continuar con la tendencia alcista, que llamamos ciclo alcista, bitcoin necesita alcanzar un máximo nuevo y más claro", explica Michael Van De Poppe. "Hay varios puntos que permiten determinar las posibilidades de un mayor crecimiento usando los niveles de Fibonacci. Y ahora diría que hay un repunte a $41,000 por delante".

"Hay dos escenarios: un aumento por encima del máximo actual, seguido de cierta consolidación y una reversión antes de un nuevo crecimiento. O consolidación en los niveles actuales y luego un crecimiento acelerado en los próximos meses. Para bitcoin, este es un comportamiento bastante estándar. Y entonces pasaremos a $41.000 o incluso a $42.500", pronostica el analista.

Al momento de escribir esta reseña en la noche del viernes 14 de julio, el BTC/USD cotiza alrededor de $30 180. La capitalización de mercado total del criptomercado ha aumentado ligeramente y se sitúa en $1,198 billones ($1,176 billones hace una semana). El Crypto Fear & Greed Index está en la zona Greed y se ubica en 60 puntos (55 puntos hace una semana).

Grupo analítico NordFX

Aviso: estos materiales no son recomendaciones de inversión ni pautas para trabajar en los mercados financieros y están destinados únicamente a fines informativos. Operar en los mercados financieros es riesgoso y puede resultar en una pérdida total de los fondos depositados.